Soziale Ungleichheit und die Krise

15. Mai 2013 | Patrick Schreiner

Die Verteilungsfrage ist wieder aktuell. Nicht zuletzt das beachtliche Medienecho auf die Kampagne "Umfairteilen – Reichtum besteuern!" und die steuerpolitischen Beschlüsse von Linken, SPD und Grünen haben gezeigt: Über die Umverteilung von Einkommen und Vermögen von oben nach unten wird wieder gesprochen. Zu Recht. Denn die aktuelle Finanz- und Wirtschaftskrise ist auch und vor allem eine Verteilungskrise.

Wer über die Krise sprechen will, muss auch über den Neoliberalismus sprechen. In fast allen westlichen Industriestaaten lässt sich die Wirtschaftsgeschichte nach 1945 in zwei Epochen gliedern: In jene Zeit vor der neoliberalen Wende – und jene danach. Bis in die 1980er Jahre hinein trieben sich Löhne, Produktivität, Investitionen und Produktion wechselseitig voran. Märkte waren stark reguliert. Die Gewerkschaften waren stark. Hohe Löhne waren Grundlage für eine umfangreiche Nachfrage nach Waren und Dienstleistungen – und ermöglichten damit Gewinne, Investitionen und Wachstum.

Profite im Zeitalter des Neoliberalismus

Profite im neoliberalen Akkumulationsmodell hingegen, das sich in den 1970er/1980er Jahren durchsetzte, beruhen nicht mehr auf hohen Löhnen und volkswirtschaftlicher Nachfrage, sondern auf einer massiven Umverteilung des Wohlstands zu Gunsten der Kapitaleigner. Wesentliche Bestandteile dieses Modells sind:

- Ein Marktfundamentalismus, der – alles andere als widerspruchsfrei – staatliche Intervention in Marktgeschehen grundsätzlich ablehnt. Dies war und ist die wichtigste ideologische Grundlage für die Deregulierung der Arbeits- und Finanzmärkte.

- Eine Individualisierung von Verantwortung. Wohlergehen und soziale Sicherung sind fĂĽr Neoliberale vorrangig Aufgabe und Verantwortung der Individuen. Dies war und ist die wichtigste ideologische Grundlage fĂĽr den Abbau sozialer Sicherheit in den vergangenen Jahrzehnten.

- Die massive Schwächung der Beschäftigten und ihrer Gewerkschaften. Profite sollen so (auch) über niedrige Löhne gesteigert werden.

- Die Globalisierung; durch faktisch freien Kapital- und Warenverkehr werden Arbeitnehmerinnen und Arbeitnehmer zueinander in Konkurrenz um möglichst niedrige Löhne und möglichst schlechte Arbeitsbedingungen gesetzt.

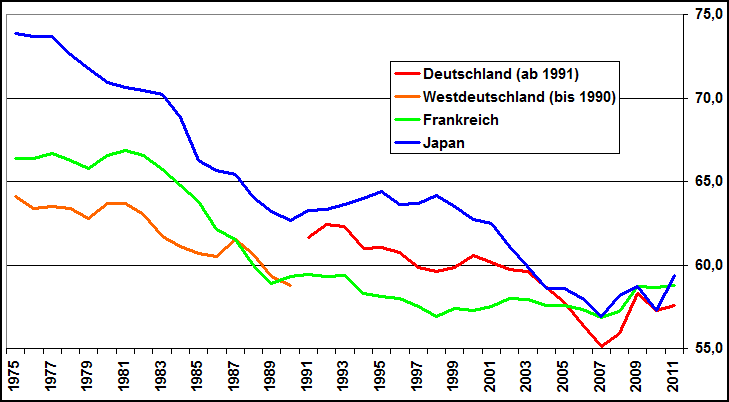

Abbildung 1: Bereinigte Lohnquote 1975-2011 – Deutschland, Frankreich, Japan. Managementgehälter nicht herausgerechnet. Quelle: AMECO-Datenbank, eigene Darstellung.

Der Neoliberalismus war, gemessen an seiner eigenen Zielstellung, durchaus erfolgreich: Keineswegs nur in westlichen Industriestaaten kam es zu einer radikalen Umverteilung von unten nach oben. Wie Abbildung 1 am Beispiel von Deutschland, Frankreich und Japan zeigt, ist die Lohnquote in vielen Staaten seit Mitte der 1970er Jahre deutlich gesunken. Den Beschäftigten verblieb damit ein immer geringerer Anteil am gesamten Volkseinkommen, während spiegelbildlich die Gewinne und Kapitaleinkommen stiegen. Nur unwesentlich anders stellt sich das Bild in den USA und Großbritannien da. Wie Abbildung 2 zeigt, war der Rückgang der Lohnquote dort nicht ganz so ausgeprägt. Dies ist aber schlicht darauf zurückzuführen, dass es dort innerhalb der Lohneinkommen zu extremen Verschiebungen zu Gunsten der höchsten Gehälter kam. Rechnet man die exorbitant hohen Managergehälter in diesen Ländern aus den Lohneinkommen heraus, so entspricht der Rückgang der Lohnquote dem in Deutschland, Frankreich und Japan.

Abbildung 2: Bereinigte Lohnquote 1975-2011 – USA, Großbritannien. Managementgehälter nicht herausgerechnet. Quelle: AMECO-Datenbank, eigene Darstellung.

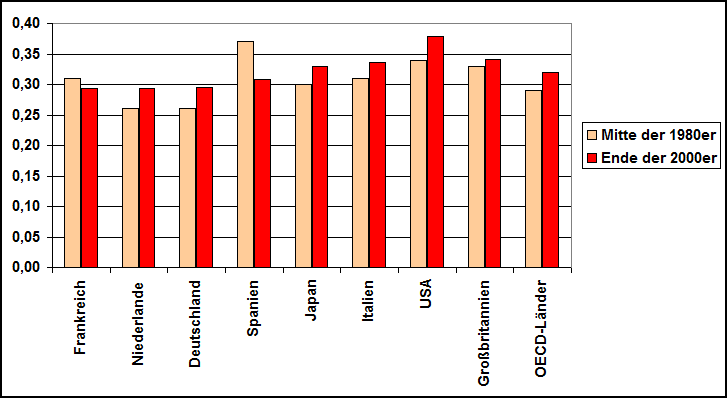

Die neoliberale Umverteilung zu Gunsten von Gewinnen und Kapitaleinkommen sowie zu Gunsten hoher Gehälter steigerte die Ungleichverteilung von Einkommen deutlich. Abbildung 3 gibt die Ungleichverteilung der Einkommen durch den so genannten Gini-Koeffizienten für verschiedene Länder Mitte der 1980er und Mitte der 2000er Jahre wieder. Mit Ausnahme Spaniens und Frankreichs ist die Ungleichheit in allen aufgeführten Staaten größer geworden. Immer mehr Menschen verdienen also immer weniger – während eine Minderheit immer höhere Einkommen hat.

Abbildung 3: Anstieg der Einkommens-Ungleichheit seit Mitte der 1980er Jahre. Gini-Koeffizient, eine Maßzahl für die Ungleichverteilung; ein Wert von 0 zeigt dabei völlige Gleichverteilung, ein Wert von 1 hingegen völlige Ungleichverteilung an. Quelle: Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung 2011, OECD 2011, eigene Darstellung.

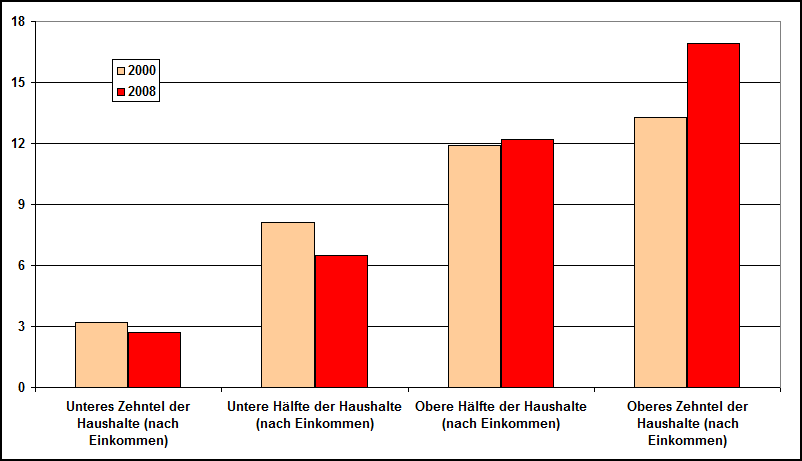

Konsequenz: Fehlende volkswirtschaftliche Nachfrage

Eine solche Polarisierung bei der Einkommensverteilung hat nicht nur verheerende soziale Folgen, sondern auch wirtschaftliche: Sie führt zu fehlender volkswirtschaftlicher Nachfrage. Menschen mit niedrigen Einkommen geben einen höheren Anteil ihres Einkommens für den Konsum aus – während Menschen mit hohen Einkommen deutlich mehr sparen. Wer am Existenzminimum oder knapp darüber lebt, wird nichts oder nur wenig zurücklegen können. Wer hingegen zu den Topverdienenden gehört, wird stets einen hohen Anteil des Einkommens sparen können. So sparte das ärmste Zehntel der Haushalte 2008 in Deutschland durchschnittlich nur 2,7 Prozent seines Einkommens, Tendenz sinkend, während das reichste Zehntel 16,9 Prozent seines Einkommens auf die hohe Kante legte, Tendenz steigend (Abbildung 4).

Abbildung 4: Anteil des gesparten Einkommens in Prozent des gesamten Haushaltseinkommens, Deutschland, 2000 und 2008. Quelle: Brenke 2011, eigene Darstellung.

Nun können Unternehmen allerdings nur Profite erwirtschaften (und letztlich zählt im Kapitalismus nichts anderes), wenn ihre Waren und Dienstleistungen gekauft werden. Wenn die Massen aber immer weniger Geld ausgeben, weil Löhne gesenkt und Sozialleistungen abgebaut werden, so verringern sich die Profitmöglichkeiten.

Zur Krise führte letztlich der Versuch, aus dieser Situation unzureichender volkswirtschaftlicher Nachfrage herauszufinden und Profite zu sichern, ohne die Löhne und Transferleistungen zu erhöhen. Es lassen sich dabei im Wesentlichen zwei ökonomische Mechanismen feststellen, durch die die zunehmende soziale Ungleichheit die Krise provoziert hat. Beide Mechanismen sind eng miteinander verknüpft.

Erster Krisenmechanismus: Deregulierte Finanzmärkte

Aufgrund der Umverteilung von unten nach oben, wie eben skizziert, nahm das angelegte Finanzvermögen in den vergangenen Jahrzehnten drastisch zu – und zwar global. Betrug es 1980 noch 12 Billionen US-Dollar oder 120 Prozent des globalen Bruttoinlandsprodukts (BIP), so war es bis 2007 fast kontinuierlich auf 192 Billionen US-Dollar oder 349 Prozent des BIP angestiegen (Abbildung 5).

Abbildung 5: Globale Vermögensanlagen, absolut und relativ zum Bruttoinlandsprodukt, 1980-2007. Quelle: McKinsey Global Institute 2008, eigene Berechnung und Darstellung.

Dieses enorme Wachstum globaler Vermögensanlagen brachte eine gleichfalls enorme Bedeutungszunahme des Finanzsektors mit sich. Das Geld musste angelegt werden – da aber aufgrund der unzureichenden Nachfrage Investitionen in der Realwirtschaft wenig profitabel waren, wuchs die Neigung zu immer spekulativeren Finanzanlagen. Eines der wesentlichsten Merkmale des Neoliberalismus war daher eine immer weiter reichende Deregulierung der Finanzmärkte. Diese hat seitens der Finanzmarktakteure die Erfindung immer komplexerer und gefährlicherer "Finanzinnovationen" ermöglicht. Während diese Vorgänge zwischenzeitlich auch von großen Teilen der bürgerlichen Ökonomie und Medien als eine wesentliche Ursache der Krise benannt werden, wird über die Rolle des geradezu explodierten globalen Reichtums – zumindest fernab marxistischer und linkskeynesianischer Analysen – weitgehend geschwiegen.

Zweiter Krisenmechanismus: Private Verschuldung

Die wichtigsten "Finanzinnovationen" des deregulierten Finanzmarktkapitalismus waren und sind immer neue Formen von "Verbriefungen". Sie treten unter vielfältigsten Begriffen auf, beruhen aber im Kern stets auf dem gleichen Vorgang: Kredite werden in Wertpapierform gebracht ("verbrieft") und weiterverkauft. Solche Prozesse bildeten die Grundlage für die 2007 geplatzten Immobilienblasen in den USA, in Spanien, Großbritannien und anderen Ländern. Sie boten – zeitweise äußerst profitable – Anlagemöglichkeiten für stetig wachsende Finanzvermögen.

Zugleich erlaubten es Verbriefungen bis zum Ausbruch der Krise, die global wegbrechende volkswirtschaftliche Nachfrage teilweise auszugleichen. Es ist auffällig, dass der Rückgang der Löhne und Transferleistungen in den vergangenen Jahrzehnten im globalen Maßstab größer war als der Rückgang des Konsums. Die Haushalte der Beschäftigten und der EmpfängerInnen von Transferleistungen haben auf sinkende Einnahmen also nicht (nur) mit der Einschränkung ihrer Ausgaben reagiert, sondern sie haben sie überwiegend ausgeglichen, indem sie ihren gleichbleibenden Konsum über Verschuldung finanzierten.

Bei genauerer Betrachtung offenbaren sich diesbezüglich allerdings deutliche Unterschiede zwischen verschiedenen Ländern. So stieg die Verschuldung des privaten Sektors beispielsweise in den USA, in Spanien und in Großbritannien drastisch an. In anderen Ländern, allen voran Deutschland, reagierten die Haushalte auf sinkende Einkommen hingegen überwiegend mit Konsumverzicht (Abbildung 6). Letzteres führte unmittelbar zu einer unzureichenden volkswirtschaftlichen Nachfrage.

Abbildung 6: Zunahme privater Verschuldung 2000-2008 und Leistungsbilanzsaldo 2007, jeweils in Prozent des Bruttoinlandsprodukts. Quelle: Stockhammer o.J., eigene Darstellung.

Tendenziell verfolgten jene Länder, in denen sinkende Einkommen nicht durch eine höhere private Verschuldung ausgeglichen wurden, außenwirtschaftlich eine aggressive Exportstrategie. Allen voran Deutschland, aber etwa auch Japan, die Schweiz und Österreich erzielten hohe und stetig wachsende Exportüberschüsse (auch Abbildung 6, ohne Japan). Sie profitierten damit davon, dass vor allem in den USA, aber auch in Spanien, Italien und anderen Ländern die volkswirtschaftliche Nachfrage durch eine zunehmende Verschuldung privater Haushalte aufrecht erhalten wurde. Während vor allem die USA somit als globale Konjunkturlokomotive agierten, war Deutschland Trittbrettfahrer. (Ein Sonderfall waren die Niederlande, die eine steigende private Verschuldung und zugleich deutliche Leistungsbilanzüberschüsse hatten.)

Hinter diesen Prozessen standen komplexe Kreditbeziehungen, die sich vereinfachend wie folgt zusammenfassen lassen: Geld floß in Form von Krediten (1) von Reich zu Arm und (2) von Exportüberschussländern in Importüberschussländer. Diese Kredite waren für KapitalbesitzerInnen Anlagemöglichkeiten, für viele Beschäftigte und TransferleistungsempfängerInnen waren sie finanzielle Grundlage dafür, ihren Konsum trotz sinkender Einkommen auf halbwegs gleichbleibendem Niveau zu halten. Die deregulierten Finanzmärkte agierten dabei als Vermittler zwischen beiden Seiten.

Ein solches System muss allerdings notwendig irgendwann zusammenbrechen, wobei die genauen Umstände und Gründe dieses Zusammenbruchs vielfältig sein können und in den verschiedenen Ländern auch vielfältig waren. Eine dauerhafte Kreditfinanzierung des Konsums, und damit eine dauerhafte Kreditfinanzierung der Nachfrage und der Profite, kommt an ihr Ende, wenn diese Kredite eine nicht mehr tragbare Höhe erreicht haben. Ohne Aussicht auf Einkommenssteigerungen werden den Verschuldeten irgendwann schlicht keine Kredite mehr gegeben. Genau dies war mit dem Platzen der diversen Immobilienblasen im Sommer/Herbst 2007 der Fall.

Abbildung 7: Staatliche Hilfen für den Finanzsektor in den 27 Staaten der EU in Mrd. Euro, 1/2008-9/2011. Quelle: Europäische Kommission, eigene Darstellung.

Die gestiegene Staatsverschuldung im Zuge der Krise ist im Kern nichts anderes als die Übernahme dieser geplatzen Kredite durch den Staat (Abbildung 7). Bankenrettungs- und Konjunkturprogramme dienen der Rettung privater Vermögen, die in den Jahrzehnten zuvor auf Kosten der Beschäftigten und der EmpfängerInnen von Transferleistungen aufgebaut wurden. Mit den aktuellen Kürzungen öffentlicher Haushalte bezahlen diese nun ein zweites Mal für die gleichen Vermögen. Daraus die Forderung abzuleiten, Banken sollte man Pleite gehen lassen, wäre allerdings ökonomisch alles andere als zielführend – es würde die Krise schlicht verschärfen. Sinnvoller wäre daher, schlicht diejenigen für die Bankenrettung bezahlen zu lassen, die sich in den vergangenen Jahrzehnten auf Kosten der breiten Massen die Taschen gefüllt haben.

Fazit: Umverteilen!

Die große Krise der 1930er Jahre und die große Krise ab 2007 haben eines gemeinsam: Ihnen ging eine drastische Polarisierung der Einkommen voraus. Eine Lehre aus den 1930er Jahren war die Abkehr von radikal-liberalen Denkmodellen. Wer heute die Krise ernsthaft bekämpfen möchte, wird an der gleichen Konsequenz nicht vorbeikommen: Es gilt, mit der völlig ausgeuferten sozialen Ungleichheit die grundlegendste Ursache der Krise zur Kenntnis zu nehmen. Es gilt, diese Ungleichheit umzukehren. Es gilt, mit Neoliberalismus und Marktfundamentalismus zu brechen.

Und dazu gilt es wiederum, radikal von oben nach unten umzuverteilen: Durch eine andere Lohnpolitik, die auf höhere Löhne für untere und mittlere Einkommensgruppen setzt, sowie durch eine andere Steuerpolitik, die höhere Steuern auf hohe Einkommen, große Vermögen und Unternehmensgewinne vorsieht.

Quellen:

- Bofinger, Peter (2012): The Impact of Inequality on Macroeconomic Dynamics. <http://ineteconomics.org/sites/inet.civicactions.net/files/bofinger-peter-berlin-paper.pdf> (09.06.2012).

- Brenke, Karl (2011): Einkommensumverteilung schwächt privaten Verbrauch. In: DIW-Wochenbericht 8 (2011). S. 2-12.

- Eicker-Wolf, Kai (2012): Ungleiche Verteilung und Weltwirtschaftskrise. In: WISO-Info 1 (2012). S. 19-26.

- Harvey, David (2011): A brief History of Neoliberalism. 4. Auflage. Oxford/ New York.Kumhof, Michael/ Rancière, Romain (2010): Inequality, Leverage and Crises. In: IMF Working Papers 268 (2010). <http://www.imf.org/external/pubs/ft/wp/2010/wp10268.pdf> (09.06.2012).

- Lysandrou, Photis (o.J.): Global Inequality and the Global Financial Crisis. The New Transmission Mechanism. <http://www.boeckler.de/pdf/v_2009_10_30_lysandrou.pdf> (13.08.2012).

- Lysandrou, Photis (2010): The Primacy of Hedge Funds in the Subprime Crisis. In: LMBS Working Paper 11 (2010). <http://www.londonmet.ac.uk/fms/MRSite/acad/lmbs/RESEARCH%20CENTRES/CIBS/Working%20Papers%20new/Lysandrou%20Working%20Paper%20No_%2011.pdf> (13.08.2012). London.

- McKinsey Global Institute (Hg., 2008): Mapping Global Capital Markets. Fifth annual Report. San Francisco.

- OECD (Hg., 2011): Divided we stand. Why Inequality keeps rising. Paris.

- Palley, Thomas (2012): Von der Finanzkrise zur Stagnation. Das Ende allgemeiner Prosperität und die Rolle der Wirtschaftswissenschaften. <http://www.gegenblende.de/15-2012/++co++82df618c-9f78-11e1-49bd-52540066f352> (21.05.2012).

- Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung (2011): Jahresgutachten 2011/2012. Wiesbaden.

- Stockhammer, Engelbert (o.J.): Von der Verteilungs- zur Wirtschaftskrise. Die Rolle der zunehmenden Polarisierung als strukturelle Ursache der Finanz- und Wirtschaftskrise. <http://wien.arbeiterkammer.at/bilder/d153/Studie_Stockhammer.pdf> (3.5.2013). Wien.

Dieser Text erschien in einer gekürzten und überarbeiteten Fassung zuerst in LunaPark21 Ausgabe 19 (2012). Er ist von der CC-Lizenz gemäß Impressum ausgeschlossen; das Zitieren und das Verlinken des Textes ist erlaubt, nicht aber das Vervielfältigen/Kopieren.

Dieser Text erschien in einer gekürzten und überarbeiteten Fassung zuerst in LunaPark21 Ausgabe 19 (2012). Er ist von der CC-Lizenz gemäß Impressum ausgeschlossen; das Zitieren und das Verlinken des Textes ist erlaubt, nicht aber das Vervielfältigen/Kopieren.

Patrick Schreiner ist Gewerkschafter und Publizist aus Bielefeld/Berlin. Zu seinen Arbeitsschwerpunkten gehören Wirtschaftspolitik, Verteilung, Neoliberalismus und Politische Theorie.